Налоговый вычет на находящихся в отпуске по уходу за ребенком

Если в отпуске по уходу за ребенком находится отец ребенка, то налоговый вычет, соответственно, предоставляется жене на мужа.

Если в отпуске по уходу за ребенком находится другой родственник ребенка (бабушка, дедушка, тетя и т.д.), то налоговый вычет предоставляется одному из родителей на этого родственника, но только если такой родственник не имеет супруга (супруги).

Если в отпуске по уходу за ребенком находиться мать или отец, которые не имеют супруга, то налоговый вычет предоставляется для гражданина, уплачивающего средства на содержание этих матери или отца.

Проще говоря, при указанном налоговом вычете будет экономиться 13% от его суммы, то есть по в месяц.

Для того, что бы было более понятно, приведем пример:

Указанный налоговый вычет предоставляется, как правило, на основании справок Как правило такие справки выдаются по месту работы жены, мужа или другого родственника находящегося в отпуске по уходу за ребенком до 3 летпункт 3 статьи 209 Налогового кодекса Республики Беларусь

- о нахождении жены (мужа или другого родственника) в отпуске по уходу за ребенком;

- о размере пособия на детей и периоде его выплаты.

Документы на вычет подаются по месту основной работы (службы, учебы), там же предоставляется вычет. Если место основной работы (службы, учебы) отсутствует налоговый вычет предоставляются при дополнительном предъявлении заявления и трудовой книжки Трудовая книжка необходима для подтверждения отсутствия места основной работы. Если трудовая книжка отсутствует в заявлении должна быть указана причина такого отсутствия.пункт 2 статьи 209 Налогового кодекса Республики Беларусь

- налоговым агентом (как правило это организация от которой гражданин получил свой доход (например, по договору подряда) и которая высчитывает с него подоходный налог);

- налоговой инспекцией (в случае, если гражданин сам обязан подавать налоговую декларацию).

При отсутствии места основной работы (службы, учебы) налоговый вычет предоставляется гражданину по его выбору только одним налоговым агентом или налоговой инспекцией.

Предоставляется налоговый вычет начиная с месяца выхода в отпуск по уходу за ребенком и до конца месяца, в котором такой отпуск закончился.подпункт 1.2 статьи 209 Налогового кодекса Республики Беларусь

Если документы на вычет были предоставлены не вовремя, то суммы излишне уплаченного подоходного налога засчитываются в уплату предстоящих платежей подоходного налога или возвращаются гражданину.пункт 1 статьи 223 Налогового кодекса Республики Беларусь

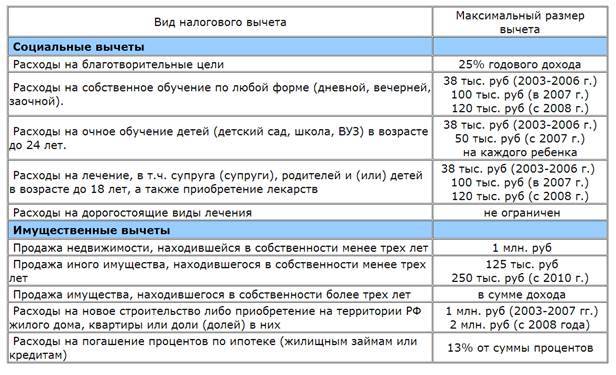

Какие преференции полагаются родителям

Мамы, папы, усыновители и опекуны могут претендовать на два вида уменьшения налогооблагаемой базы:

- стандартные;

- социальные.

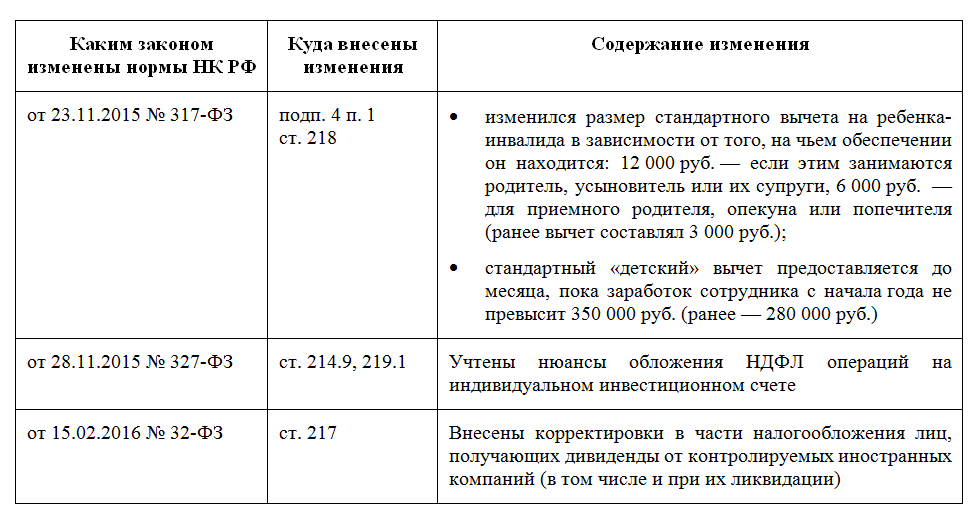

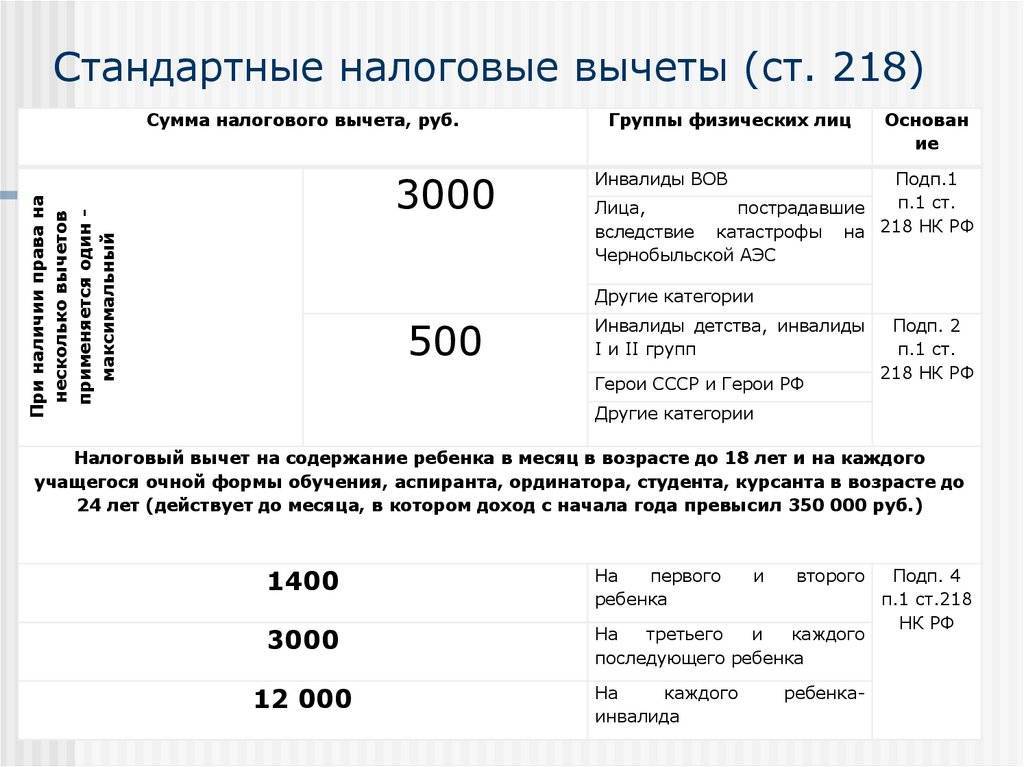

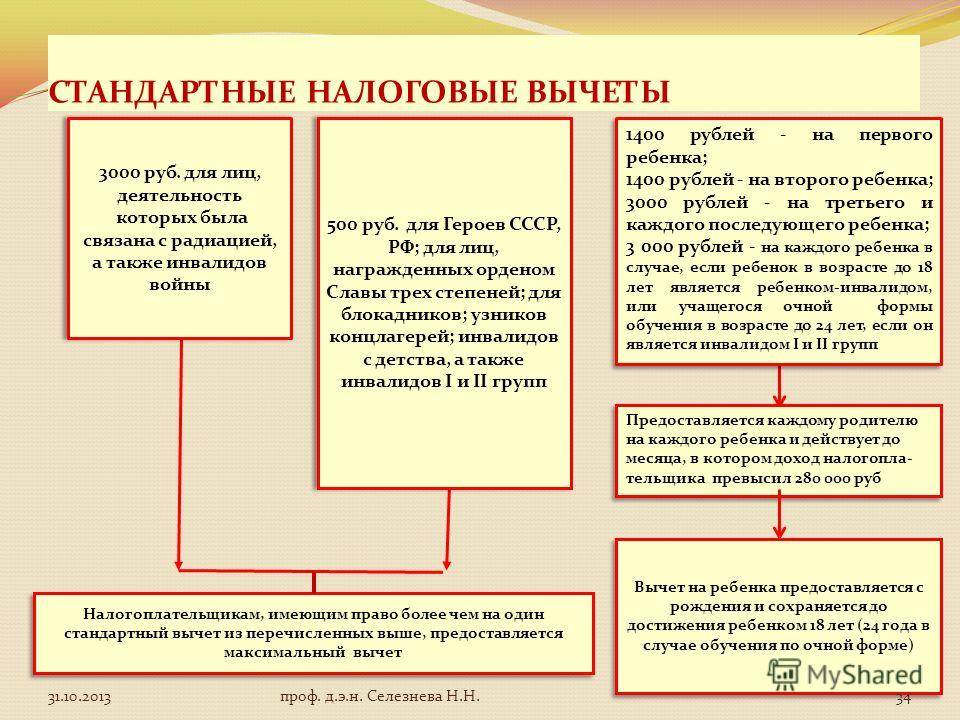

Принципиально они отличаются. Стандартный налоговый вычет на детей учитывается по месту службы. Величина его зафиксирована в 218 статье НК. Для получения необходимо подпадать под определенные условия, которые также перечислены в указанном параграфе.

Социальные послабления по налогообложению поставлены в зависимость от семейных затрат на ребенка:

- получение образовательных услуг;

- лечение.

Внимание: льготы начисляются исключительно по инициативе получателя. Автоматически ни одна из них не предоставляется

Скачать для просмотра и печати:

Скачать для просмотра и печати:

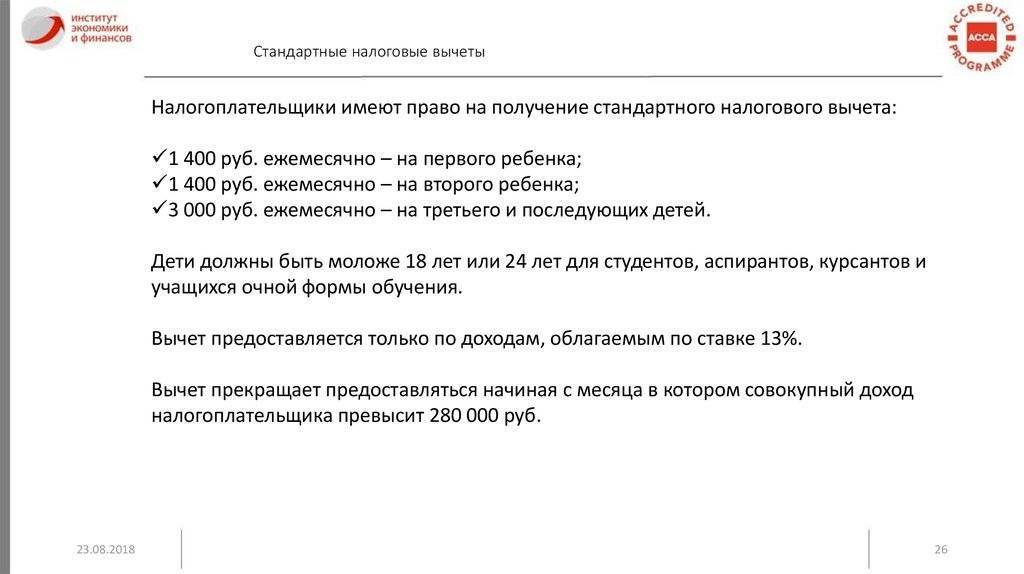

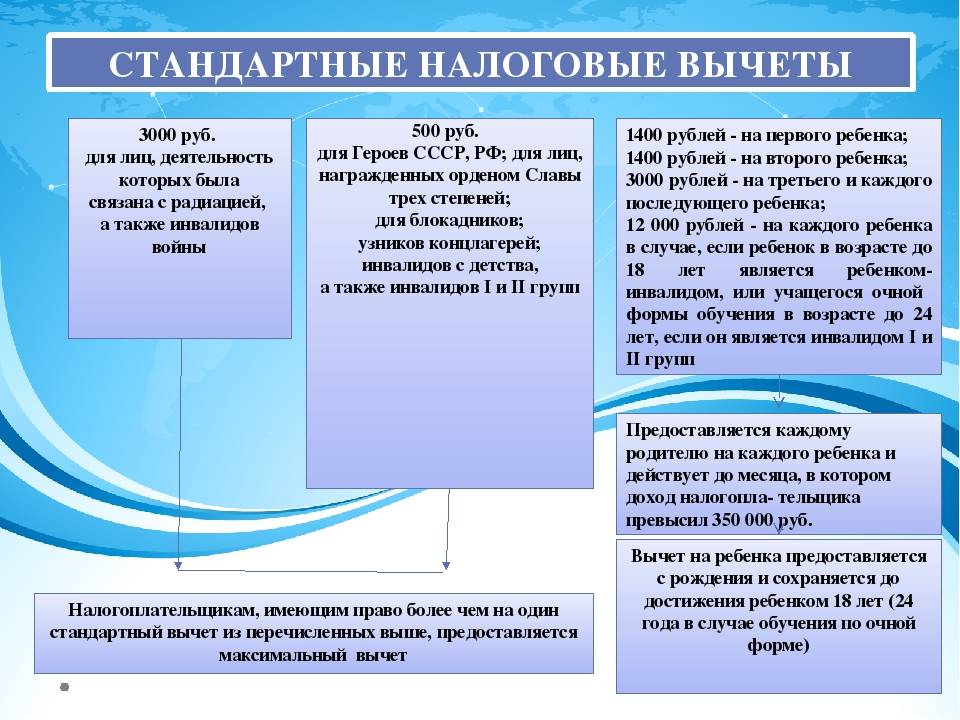

Условия для назначения стандартного вычета

Получить послабления могут труженики, воспитывающие детей. Условия назначения приведены в первом пункте статьи 218 НК. Они таковы:

- Трудоустроенный гражданин должен относится к одной из категорий:

- родитель;

- усыновитель;

- опекун (попечитель);

- приемный родитель (или супруг такового).

- Дети, дающие основание:

- находятся на содержании претендента;

- являются несовершеннолетними (или студенты до 24 лет).

- Доход заявителя не превышает 350 000 руб.

Для сведения: сумма преференции зависит от порядка появления отпрысков на свет и состояния их здоровья.

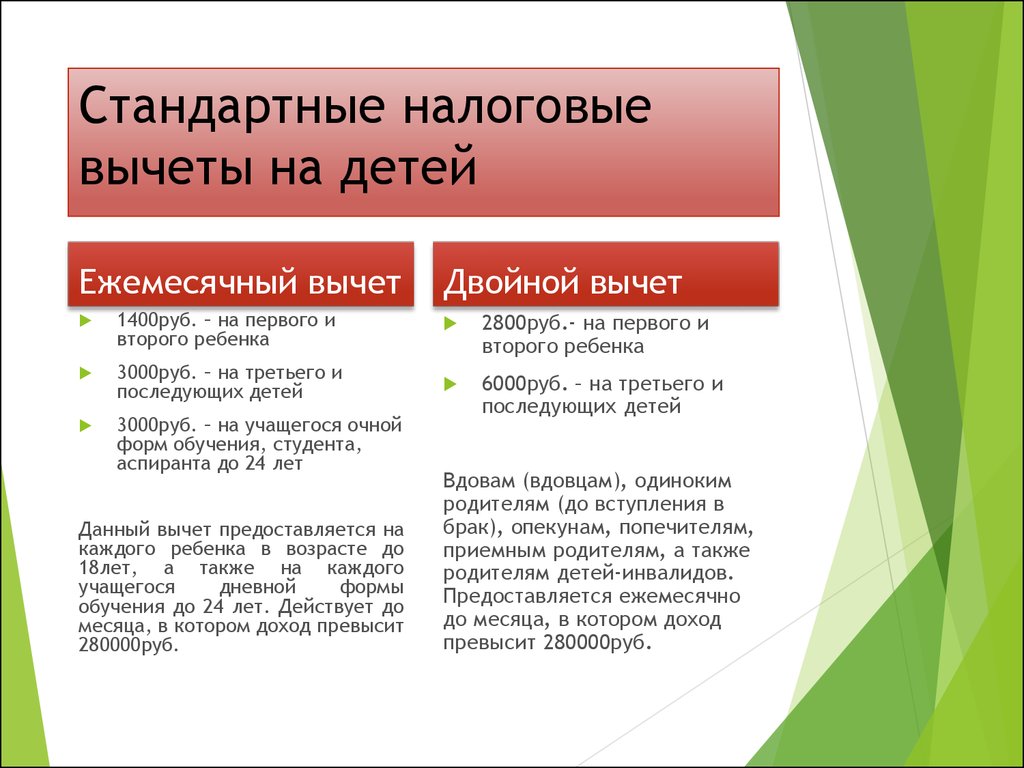

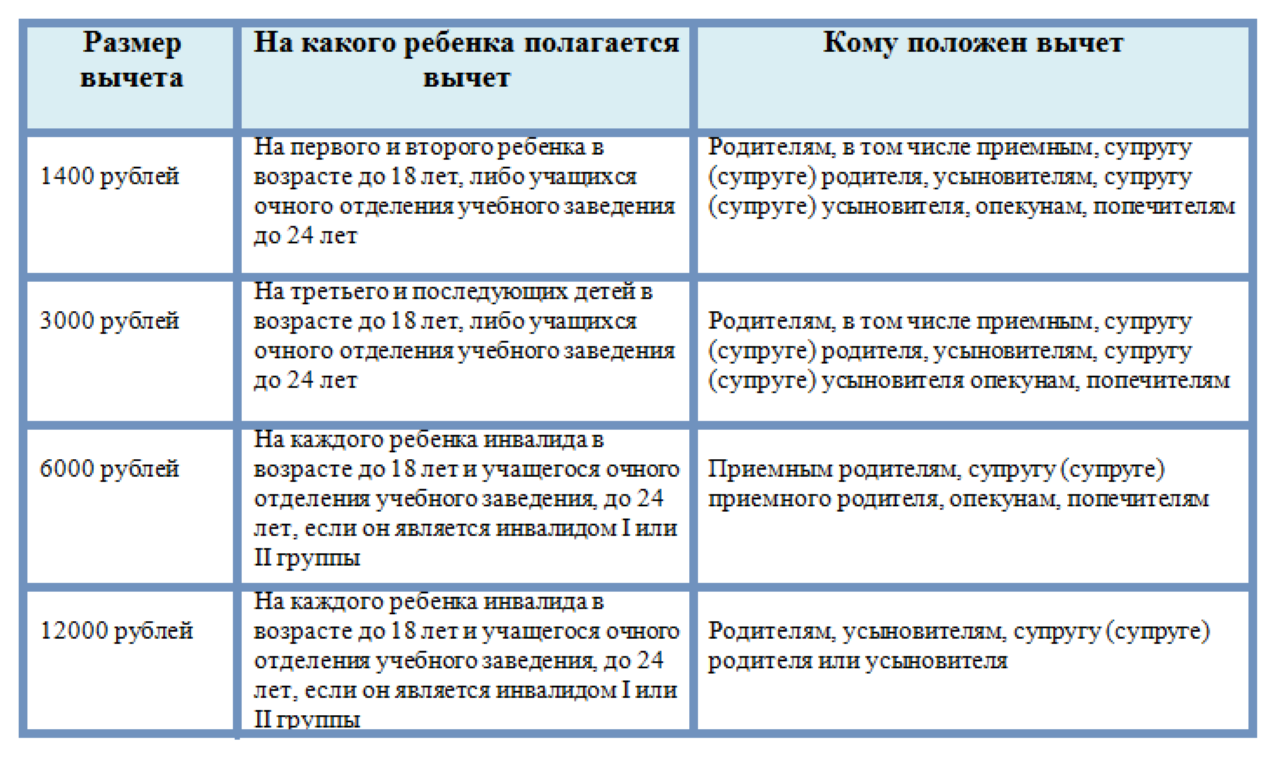

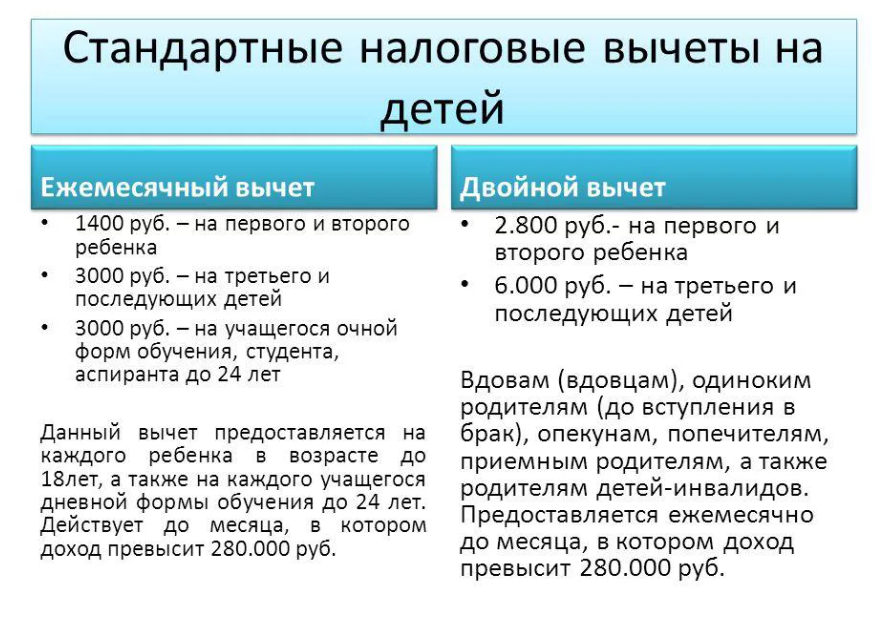

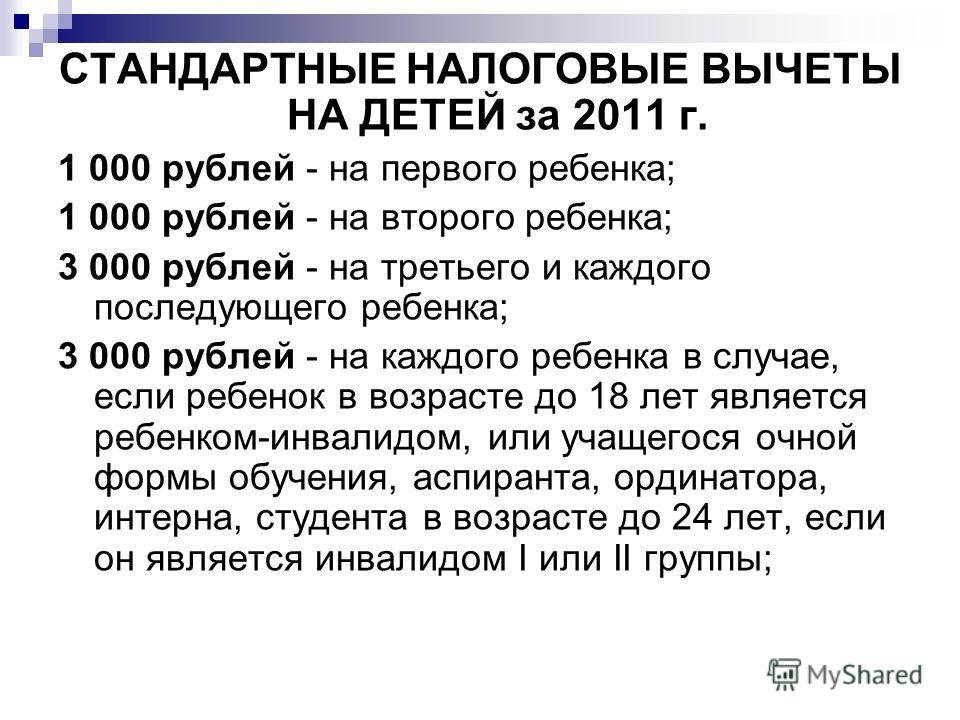

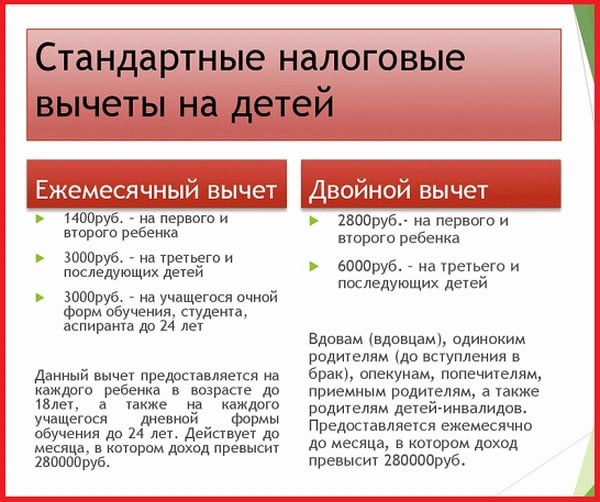

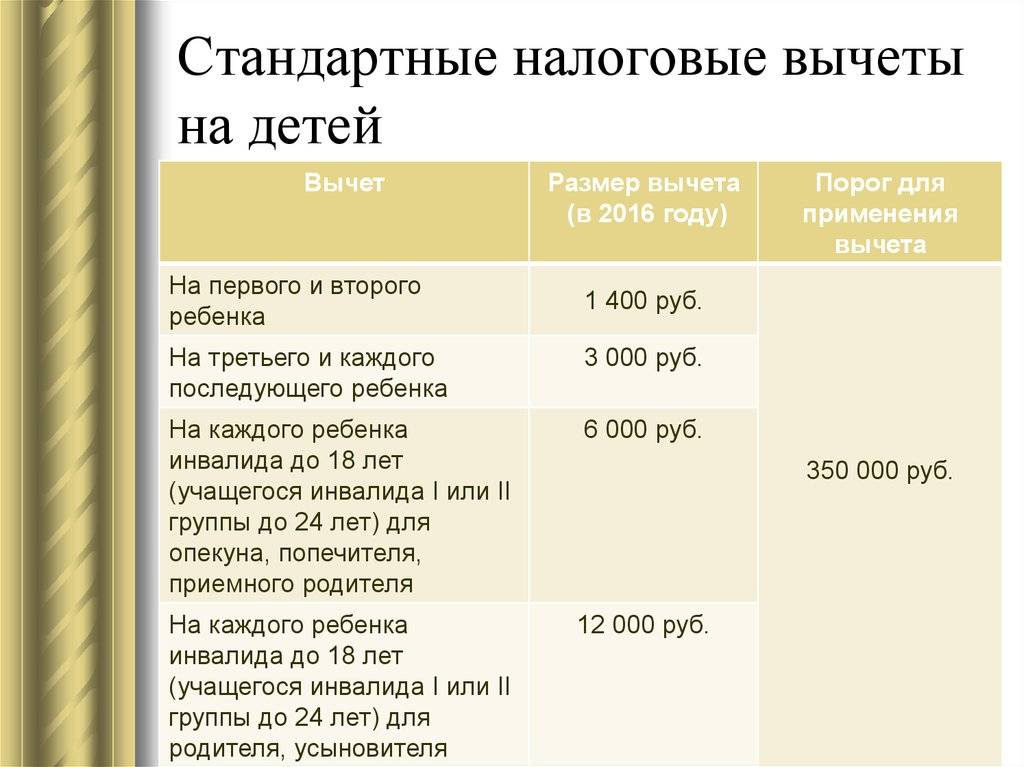

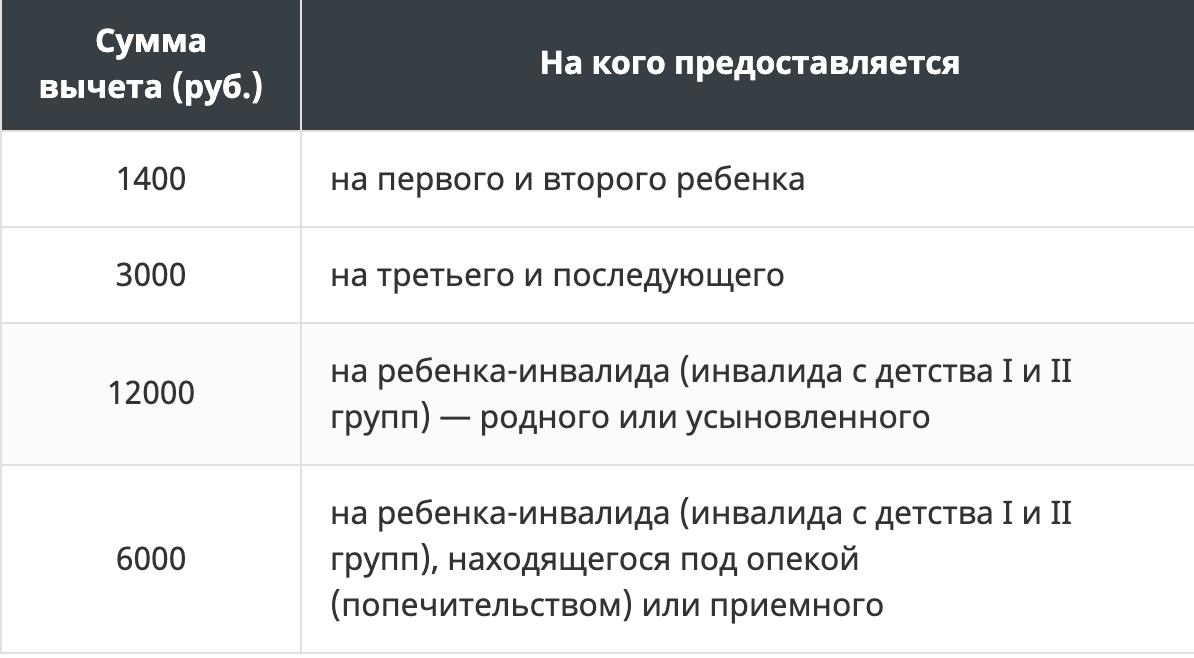

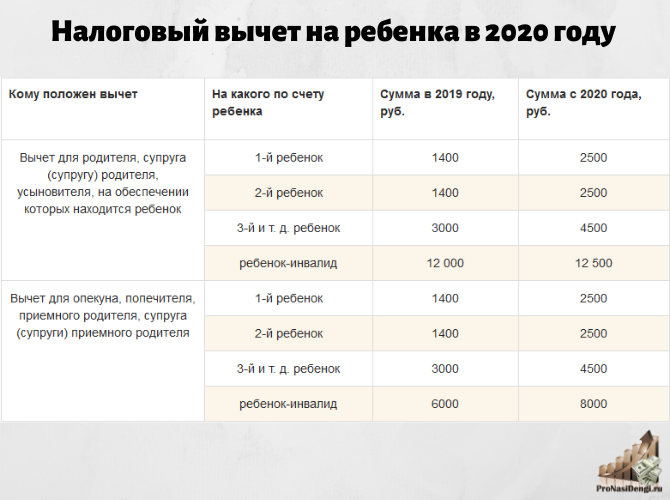

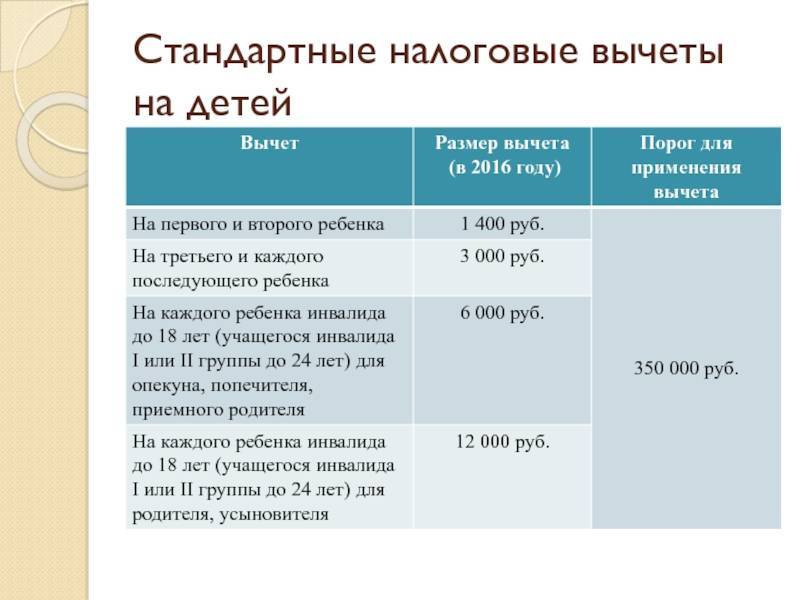

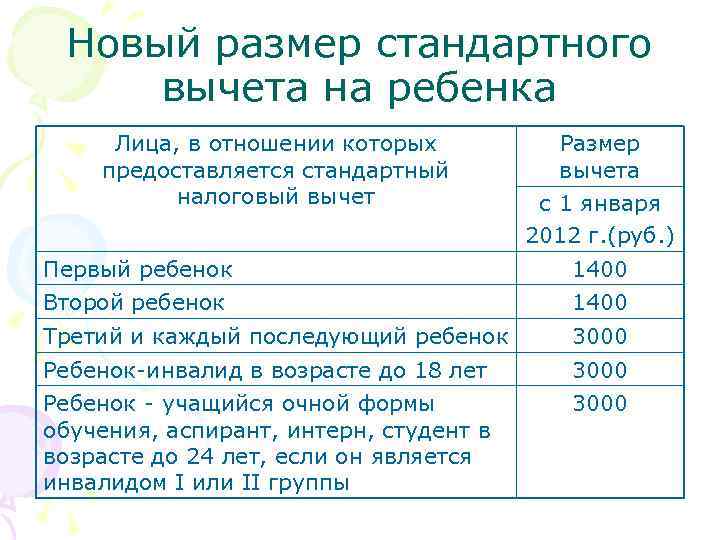

Размер снижения базы налогообложения

Величина стандартного налогового вычета на детей

| На кого предоставляется | Размер в рублях | Код |

| На первого ребенка | 1 400 | 114 |

| На второго | 1 400 | 115 |

| На третьего и последующих | 3 000 | 116 |

| На ребенка-инвалида | 12 000 или 6 000 | 117 |

Справка: послабление предоставляется на каждого несовершеннолетнего (в некоторых случаях до 24-летия). Родителям и опекунам многодетных семей она суммируется.Например, если у сотрудницы двое малолетних, то на каждого полагается 1 400 руб. в месяц. Значит, база налогообложения труженицы уменьшается на 2 800 руб. Необходимо помнить, что с третьего малыша величина преференции увеличивается.Подсказка! Очередность детей устанавливается в хронологическом порядке по дате появления на свет (на основании свидетельств о рождении). Учитываются и совершеннолетние.

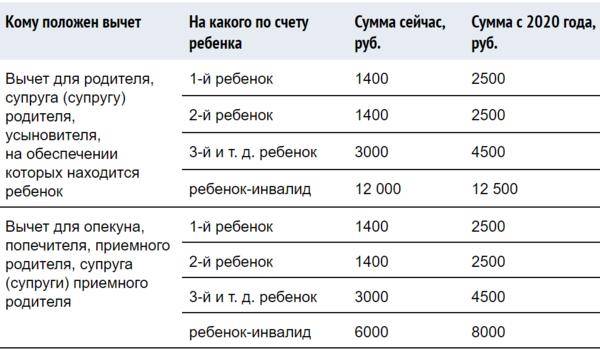

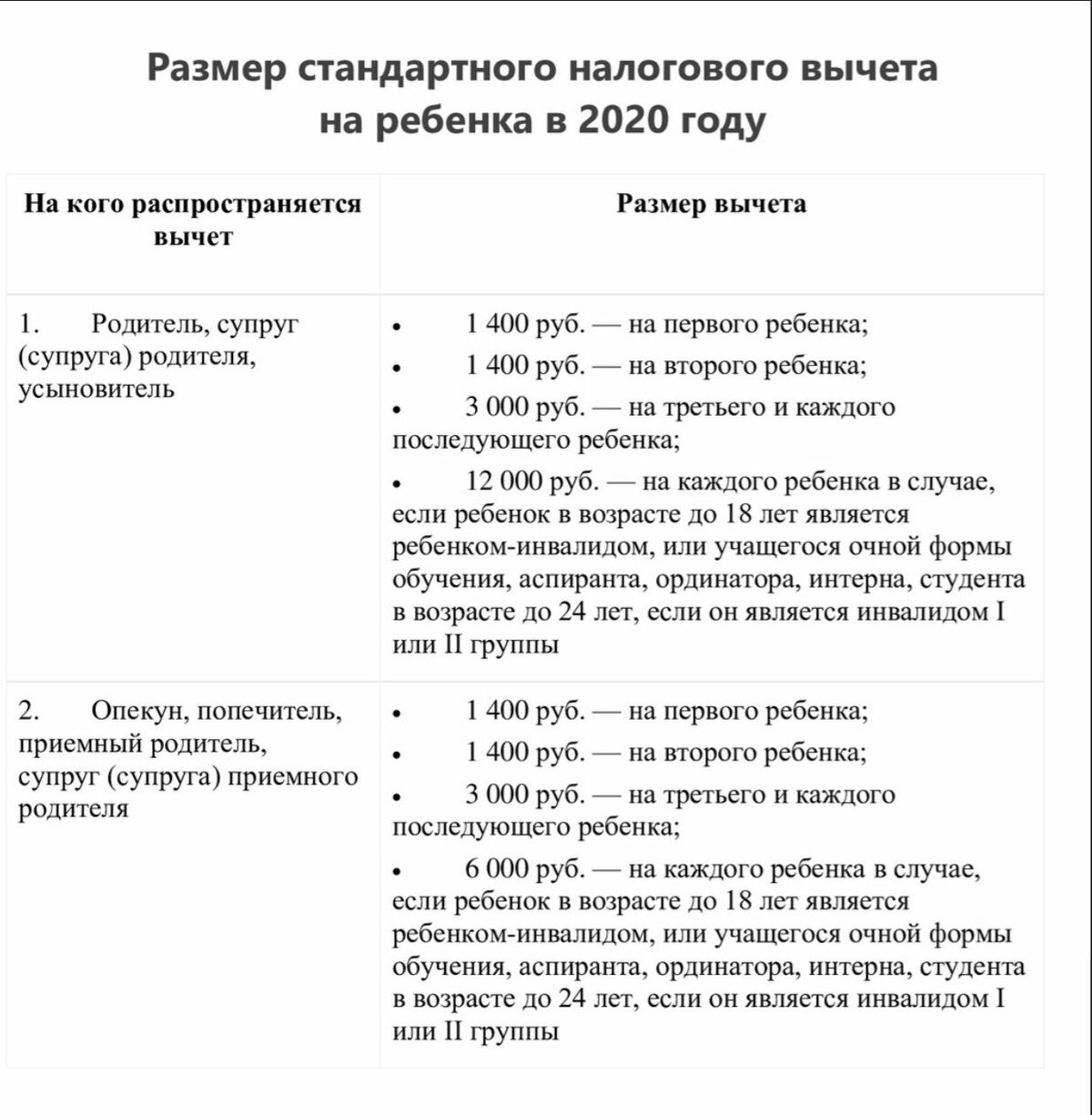

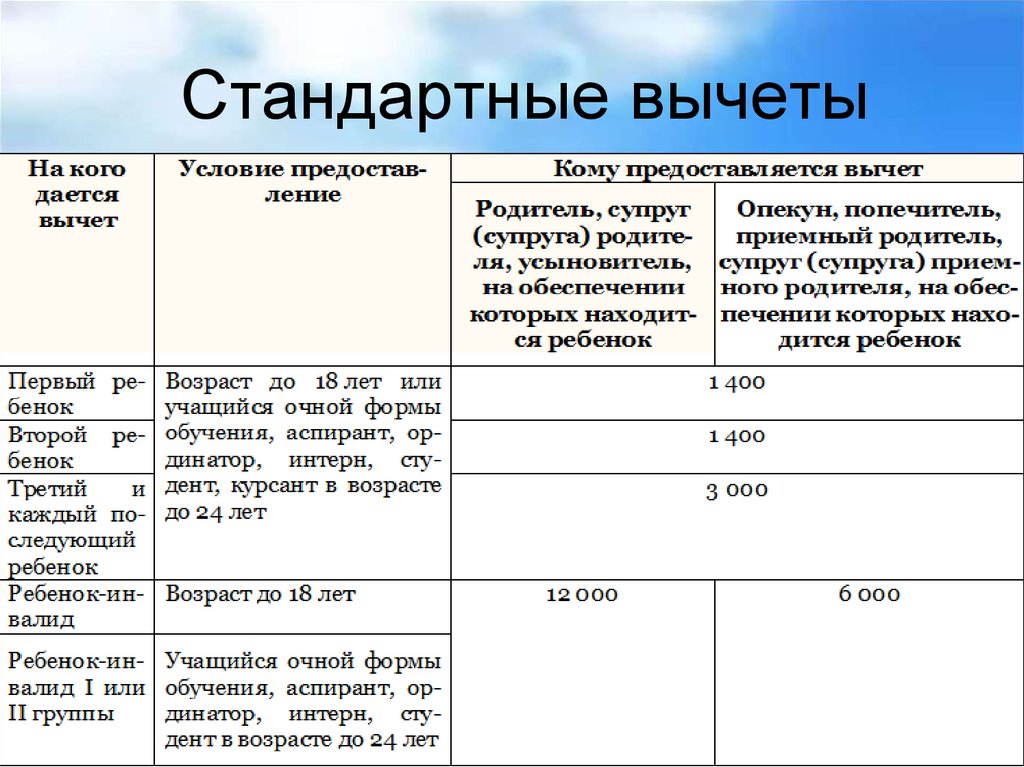

Как суммы зависят от категории получателя

Необходимо учитывать, что уменьшение базы происходит в различных размерах родителям и опекунам. Кроме того, в каждой ситуации учитываются:

- очередность ребенка;

- есть ли у него оформленная инвалидность.

В таблице приведена сводная информация зависимости величины преференции от семейного положения получателя в 2017 году:

| Основание для назначения | Категория претендента | |

| Родитель, его супруг, усыновитель | Опекун, приемный родитель и его супруг, попечитель | |

| Первый малыш | 1 400 | 1 400 |

| Второй | 1 400 | 1 400 |

| Третий и последующие | 3 000 | 3 000 |

| Дитя-инвалид 1 и 2 группы | 12 000 | 6 000 |

Информация о зависимости величины преференции от семейного положения получателя в 2020 году пока неизвестна. Наши эксперты отслеживают все изменения в законодательстве, поэтому все обновления будут указаны в этой статье.

Подсказка! При вычислении НДФЛ бухгалтер отбрасывает указанные суммы из зарплаты, с остальной суммы взимается 13% налога.

Пример 1

Степанова обратилась в 2017 году за налоговым послаблением, предоставив свидетельства своих детей 6 и 12 лет. Зарплата труженицы составляет 35 тыс. руб.

- Совокупный доход за год:

- С января бухгалтер учтет преференцию следующим образом:

- 35 000 руб. — 1 400 руб. — 1 400 руб. = 32 200 руб. (ежемесячная налогооблагаемая база);

- 32 200 руб. х 13% = 4 186 руб.

- Если бы льготы не учитывалась, т

35 000 руб. х 13% = 4 550 руб. (больше на 364 руб.).

со Степановой взыскивали:

- Льгота учитывается до тех пор, пока доход не превысит порогового значения:

- За год Степанова получит из бюджета:

Объяснение: сумма НДФЛ, вносимая труженицей в бюджет, фактически уменьшается. Значит, ее заработок возрастает за счет государственных средств. Это и есть помощь семьям, воспитывающим подрастающее поколение.

Пример 2

Ивченко А. в январе 2016 года заявила о желании получать скидку по налогообложению. В качестве подтверждения права предоставила документы на отпрысков:

- Андрей, 24 года, аспирант очник;

- Сергей, 16 лет, инвалид 1 группы;

- Светлана, 5 лет.

Заработная плата женщины 30 000 руб.

- Годовой доход:

- Величина уменьшения:

- Андрей — 1 400 руб.;

- Сергей — 12 000 руб.;

- Светлана — 3 000 руб.;

- всего — 16 400 руб.

- Расчет НДФЛ

(30 000 руб. — 16 400 руб.) х 0,13 = 1 768 руб.

- Если льготу не учитывать:

- Всего за 11 месяцев из бюджета Ивченко А.

2 132 руб. х 11 мес. = 23 451 руб.

получит:

Подсказка: до 24-летия молодого человека скидка учитывается в случаях, если он обучается очно в:

- ВУЗе;

- училище;

- аспирантуре;

- ординатуре.

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г. № 03-04-05/7-238)

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

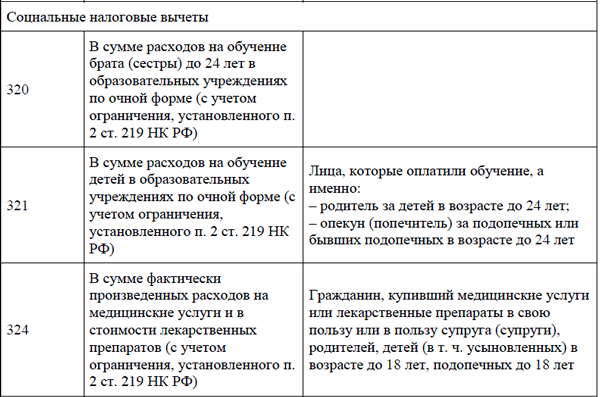

Социальный вычет на ребенка

Кроме стандартного существует второй тип вычетов. Родитель может получать этот вид компенсации, если он потратил часть своего дохода на лечение или обучение детей. Существуют ограничения по возрасту для получения социальных выплат:

- 18 лет ребенка в случае с компенсацией трат на его лечение,

- 24 года при получении возврата средств от суммы, затраченной на образование.

Для возврата средств, перечисленных в бюджет за год, родитель по окончании этого периода может предоставить работодателю или в налоговую инспекцию документы о тратах на образование ребенка или лечение. Непременное условие здесь — размер денежных средств, потраченных на протяжении календарного года на данные цели: сумма расходов должна быть не выше 120 000 рублей, из них траты на учебу могут составлять не больше 50 000 рублей.

Заявление о выдаче подается в подразделение ФНС по месту регистрации. К нему прикладываются оригиналы или предварительно заверенные нотариально копии

- свидетельства о рождении,

- договора с медицинским, учебным заведением, оказавшим услуги на платной основе (с указанием в договоре на имеющуюся лицензию на предоставление данного вида услуг учреждением),

- платежных документов о расходах на эти цели,

- рецептов на получения дорогостоящих лекарств в случае обращения за вычетом по причине трат на лечение.

Орган налоговой службы обязан выдать родителю разрешение в срок до одного месяца в случае соблюдения им всех требований и после проверки предоставленных сведений. Для изменений суммы начисляемых налогов бухгалтерии предприятия в дальнейшем будет достаточно наличия данного заключения.

Размер вычета на ребенка в 2019 году для налогоплательщика определяется количеством детей, сумой доходов, видом платящихся налогов и отношением каждого члена семьи к определенным, законодательно закрепленным, категориям граждан. Кроме стандартного, родитель может также претендовать и на другой вид вычета — социальный. Размеры компенсации этого вида зависят от количества потраченных родителем денежных средств на учебу и лечение ребенка.

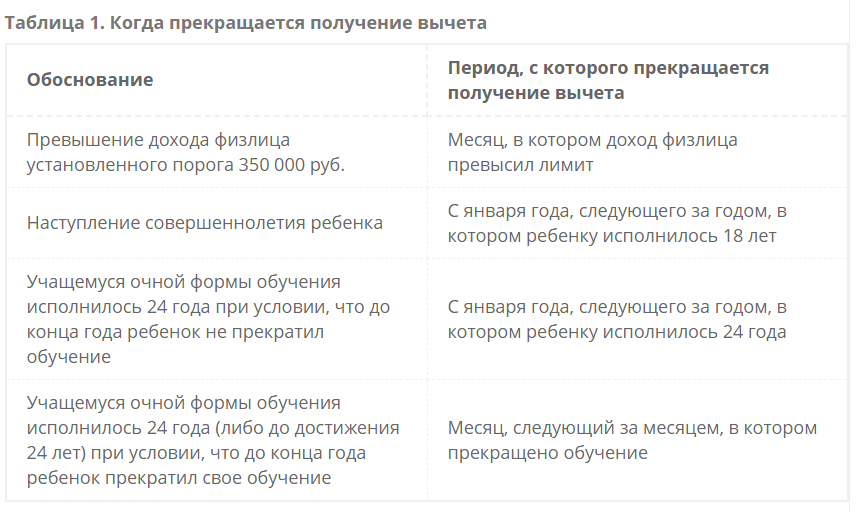

Доходы, учитываемые при предоставлении стандартного налогового вычета на ребенка

Этот вычет действует до месяца, в котором доход налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ), исчисленный нарастающим итогом с начала налогового периода (в отношении которого предусмотрена налоговая ставка, установленная НК РФ) налоговым агентом, предоставляющим данный стандартный вычет, превысил 350 000 руб.

Начиная с месяца, в котором доход превысил указанную сумму, данный налоговый вычет не применяется.

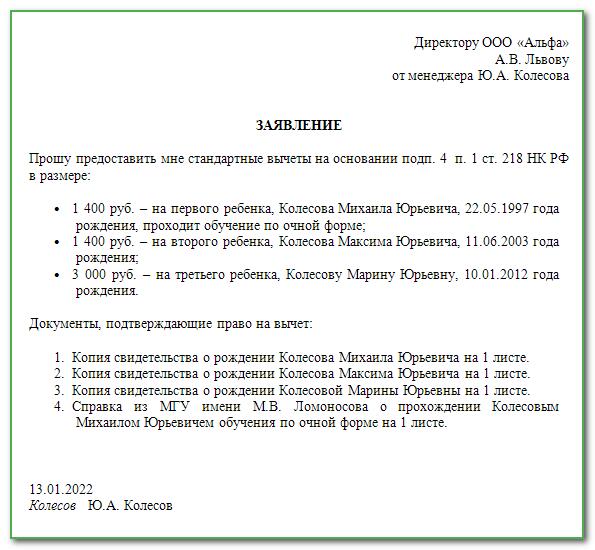

Сотрудник принят на работу в течение года

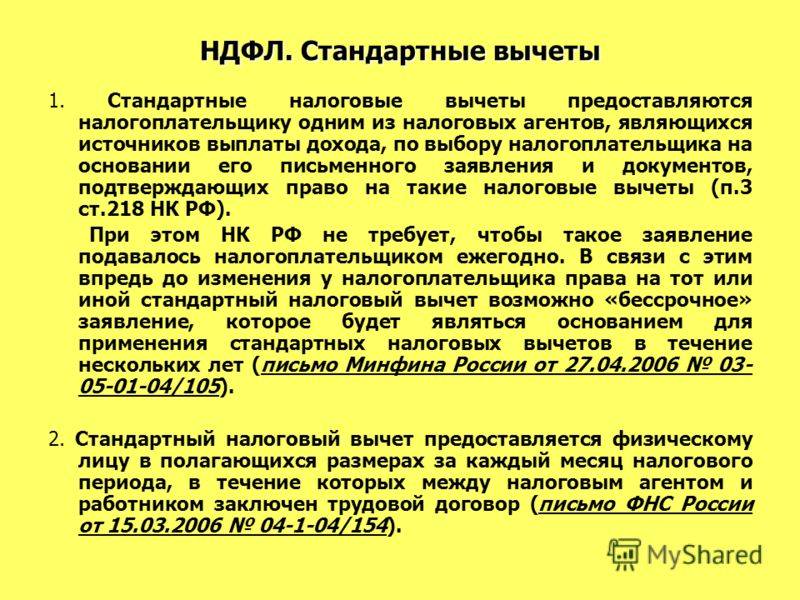

Как уже было сказано, согласно НК РФ стандартный налоговый вычет на ребенка предоставляется налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Абзацем 2 НК РФ установлено, что в случае начала работы налогоплательщика не с первого месяца налогового периода стандартный вычет на ребенка предоставляется по этому месту работы с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах, выданной налоговым агентом в соответствии с НК РФ.

Таким образом, для целей предоставления налогоплательщику стандартного вычета на ребенка налоговый агент, его предоставляющий, учитывает доходы налогоплательщика (за исключением доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами РФ), источником выплаты которых он является, с учетом положения абз. 2 НК РФ (Письмо Минфина РФ от 02.03.2021 № 03-04-06/14416).

Доходы в виде зарплаты и отпускных

Установленные НК РФ стандартные вычеты предоставляются налоговым агентом налогоплательщику за каждый месяц налогового периода путем уменьшения в каждом месяце налогового периода налоговой базы, определяемой нарастающим итогом, на сумму налоговых вычетов, рассчитанную также нарастающим итогом с начала налогового периода.

В НК РФ указано, что исчисление сумм и уплата НДФЛ в соответствии со ст. 226 НК РФ осуществляются в отношении всех доходов налогоплательщика, источником которых является налоговый агент, с зачетом ранее удержанных сумм налога.

Согласно НК РФ налог исчисляется налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ, нарастающим итогом с начала налогового периода ко всем доходам, в отношении которых применяется налоговая ставка, установленная п. 1 или 3.1 ст. 224 НК РФ, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

В силу НК РФ при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Соответственно, в последний день месяца, за который налогоплательщику был начислен доход в виде оплаты труда, налоговый агент исчисляет сумму НДФЛ. До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком. При этом до окончания месяца налог не может быть исчислен и удержан.

На основании НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных указанным пунктом.

Таким образом, удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов при их фактической выплате после окончания месяца, за который сумма налога была исчислена (Письмо Минфина РФ от 28.01.2021 № 03-04-05/5316).

Датой фактического получения дохода в виде отпускных признается дата их выплаты, в том числе перечисления дохода на счета налогоплательщика в банках ( НК РФ). Следовательно, НДФЛ с отпускных организация как налоговый агент обязана исчислить и удержать при фактической выплате такой суммы налогоплательщику.

По окончании месяца налоговый агент должен определить налоговую базу нарастающим итогом и исчислить сумму НДФЛ нарастающим итогом исходя из общей суммы дохода, включая доходы в виде отпускных и оплаты труда, предоставленных налоговых вычетов, рассчитанных также нарастающим итогом с начала налогового периода с зачетом удержанной суммы налога.

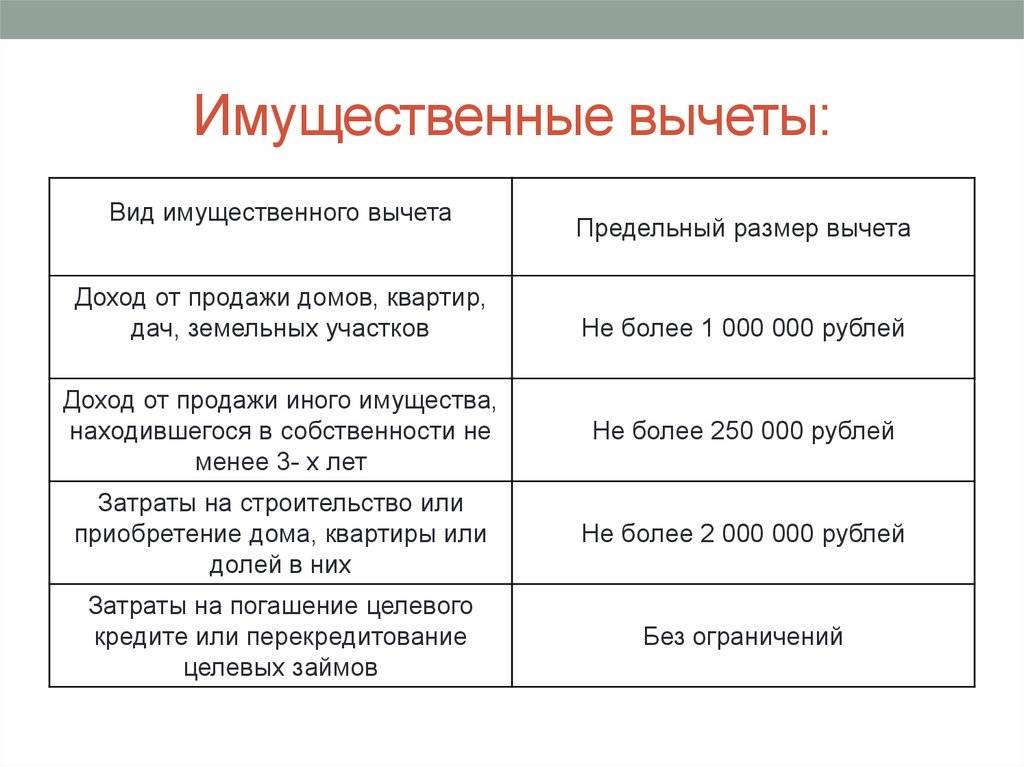

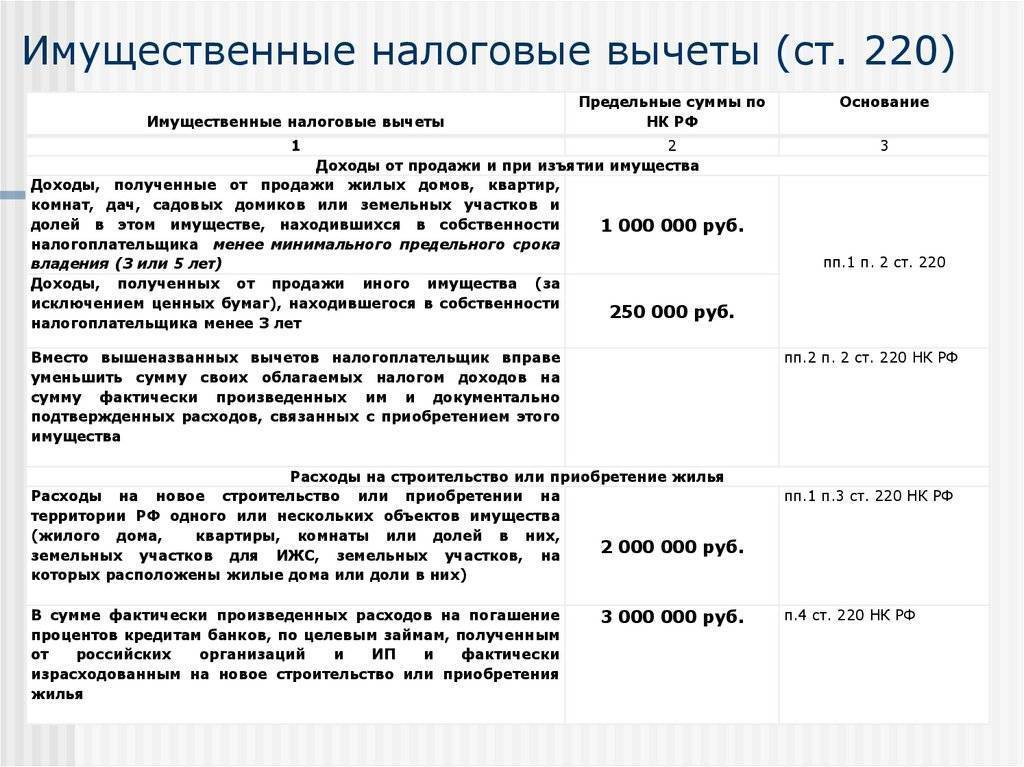

Социальные налоговые льготы

В НК указан закрытый перечень социальных вычетов, которыми может пользоваться любой гражданин. Однако получить его возможно только после того, как произойдет уплата налога, а также будут фактически понесены необходимые расходы.

В такие расходы включаются:

- Перечисление пожертвований на благотворительность;

- Оплата учебы ребенка;

- Пользование платными медицинскими услугами, приобретение медпрепаратов;

- Уплата добровольных перечислений в негосударственные пенсионные фонды;

- Дополнительные отчисления на страховую долю пенсии;

- Оплата услуг по оценке своей квалификации.

Внимание: для получения каждого из данных вычетов установлены свои условия и необходимый перечень документов.

Пример использования стандартных вычетов

Специалист отдела материального снабжения Жуков С.П. является участником боевых действий в Афганистане. У него полная семья — жена, сын (инвалид 2 группы, 19 лет, учится в институте) и опекаемая дочь (ученица, не инвалид, 13 лет).

Вычисление НДФЛ за 2017 г. с учетом предоставленных вычетов можно отразить в таком виде:

| Месяц | Доход, руб. | Вычет | Налогооб-лагаемая база, руб. | НДФЛ, руб. | |||

| ИТОГО социальных вычетов | 540 000 | на себя | на сына | на сына | на дочь | ||

| ИТОГО социальных вычетов | 500 руб. | 1 400 руб. (1 ребенок) | 12 000 руб. (обучаю-щийся инвалид) | 1 400 руб. (2 ребенок) | |||

| Январь | 45 000 | 500 | 1 400 | 12 000 | 1 400 | 29 700 | 3 861 |

| Февраль | 45 000 | 500 | 1 400 | 12 000 | 1 400 | 29 700 | 3 861 |

| Март | 45 000 | 500 | 1 400 | 12 000 | 1 400 | 29 700 | 3 861 |

| Апрель | 45 000 | 500 | 1 400 | 12 000 | 1 400 | 29 700 | 3 861 |

| Май | 45 000 | 500 | 1 400 | 12 000 | 1 400 | 29 700 | 3 861 |

| Июнь | 45 000 | 500 | 1 400 | 12 000 | 1 400 | 29 700 | 3 861 |

| Июль | 45 000 | 500 | 1 400 | 12 000 | 1 400 | 29 700 | 3 861 |

| Август | 45 000 | 500 | 44 500 | 5 785 | |||

| Сентябрь | 45 000 | 500 | 44 500 | 5 785 | |||

| Октябрь | 45 000 | 500 | 44 500 | 5 785 | |||

| Ноябрь | 45 000 | 500 | 44 500 | 5 785 | |||

| Декабрь | 45 000 | 500 | 44 500 | 5 785 | |||

| ИТОГО | 540 000 | 6 000 | 9 800 | 84 000 | 9 800 | 430 400 | 55 952 |

Важно! Отметим важный момент: на сына предоставляется вычет и как на первого ребенка, и как на учащегося ребенка-инвалида. О таком праве налогоплательщика о суммировании стандартных вычетов на ребенка-инвалида указано в .. В данном примере рассматривается ситуация, когда заработная плата Жукова С.П

составляет 45 000 рублей в месяц до вычета НДФЛ, в размере 13%. Вычет на себя законодательно не ограничивается, поэтому гражданин получает его за весь период. Как уже писали выше, вычет на детей выплачивается до тех пор, пока общий доход с начала календарного года не превысит 350 тыс. рублей. Соответственно в графе “Налогооблагаемая база” указан доход, облагаемый налогом: 45 000-500-1 400-12 000-1 400=29 700 руб

В данном примере рассматривается ситуация, когда заработная плата Жукова С.П. составляет 45 000 рублей в месяц до вычета НДФЛ, в размере 13%. Вычет на себя законодательно не ограничивается, поэтому гражданин получает его за весь период. Как уже писали выше, вычет на детей выплачивается до тех пор, пока общий доход с начала календарного года не превысит 350 тыс. рублей. Соответственно в графе “Налогооблагаемая база” указан доход, облагаемый налогом: 45 000-500-1 400-12 000-1 400=29 700 руб.

Все эти вычеты сотрудник получит через своего работодателя при начислении заработной платы, при этом вычеты будут предоставляться ежемесячно в установленном размере.

Социальные налоговые вычеты и льготы

Кроме стандартных льгот можно получить социальные. В этом случае семья возвращает средства, потраченные на лечение и образование детей. Таким образом, налогооблагаемая база может уменьшиться на 120 тысяч рублей в целом или по 50 тысяч рублей за образование каждого ребенка.

Вы можете вернуть налог при покупке лекарственных средств и санаторно-курортных путевок, при оплате протезирования и дорогостоящих операций, медицинской страховки и медицинских услуг, оказанных по договору. При оплате образования вы можете вернуть налог, если малыш ходит в детский сад, дополнительные и специализированные школы (художественная, музыкальная, спортивная и т.д..).

Также льготы действуют при посещении различных обучающих курсов, при платном обучении в техникуме, колледже, ВУЗе и других образовательных организаций до достижения возраста 24 лет

Важно, чтобы образовательные и медицинские учреждения при этом имели лицензию. Документы должны быть оформлены на налогоплательщика, а не на лицо, за которое оплачивалось обучение или лечение!

Для получения послаблений нужно предоставить в налоговые органы заполненную декларацию, справку о доходах с места работы, копию договора с медицинским или образовательным учреждением, квитанции о подтверждении оплаты услуг. Помимо перечисленных бумаг необходим паспорт налогоплательщика и свидетельство о рождении детей. Для приемных детей потребуется документ с подтверждением факта опекунства, усыновления, попечительства или передачи детей в семью на воспитание.

Еще одна социальная поддержка семей — бесплатное питание. Прежде всего, такие льготы положены для беременных женщин и кормящих мам до достижения грудничком возраста полугода, малообеспеченных семей с малышом до двух лет и многодетных семей, если хотя бы одному малышу не исполнилось семь лет.

Подписывайтесь на нашу группу Вконтакте

Заключение

Мой опыт показывает, что работодатель не всегда в курсе положений Налогового кодекса. При написании статьи я решила проверить стандартные вычеты на своих детей, которые делают в бухгалтерии моей организации. Оказалось, что с марта они перестали их рассчитывать, т. к. моей дочери исполнилось 18 лет в феврале.

Я сама прочитала соответствующую статью в НК РФ, обратилась в налоговую службу за пояснениями и смогла доказать бухгалтеру, что она была неправа. Деньги небольшие, но я привыкла все всегда считать, чего желаю всем налогоплательщикам. С лечением и обучением это могут быть уже совсем другие цифры.